KUNDESERVICE

Kort

Spør din digitale assistent! Hvis du ikke får svaret du trenger, kobler vi deg videre til en rådgiver.

KUNDESERVICE

Spør din digitale assistent! Hvis du ikke får svaret du trenger, kobler vi deg videre til en rådgiver.

Trenger du nytt bankkort bestiller du det i mobilbanken eller nettbanken.

Her finner du ofte stilte spørsmål om kredittkort.

Du kan enkelt selv sette og endre regionsperre på kortene din.

Har du oppdaget ukjente transaksjoner på kortet ditt? Her kan du reklamere.

Det tar 7–10 dager. Vi gir beskjed på SMS når kortet sendes i posten.

Ja, både bankkort for barn og bankkort for ungdom kan brukes i utlandet i alle kortterminaler og minibanker som er merket med Visa.

Det kan være flere årsaker til at kortet ditt ikke fungerer:

Se også:

Regionsperre forhindrer at kortet ditt kan bli brukt i en del av verden du ikke befinner deg i. Med regionsperre reduserer du risikoen for at noen misbruker bankkortet ditt.

I nett- og mobilbanken kan du sperre kortet ditt for bruk i regioner du ikke har tenkt å reise til i nærmeste fremtid.

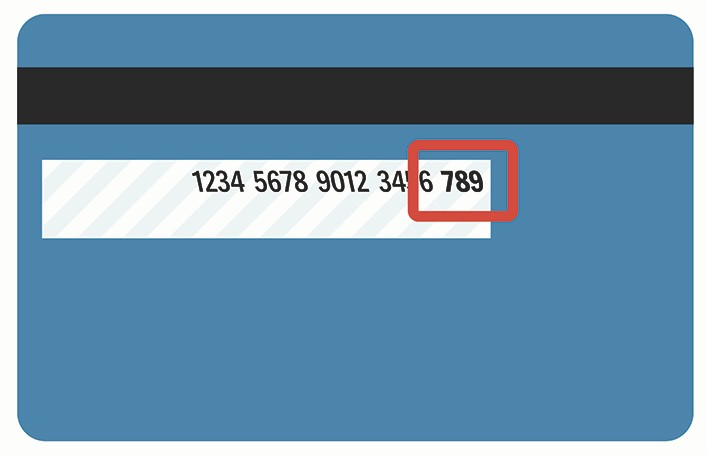

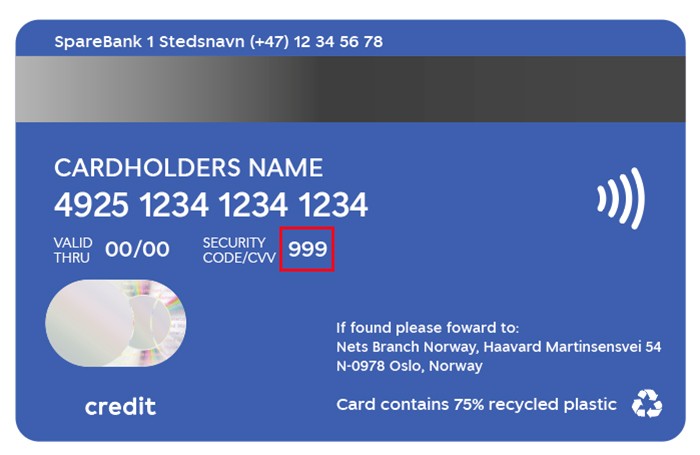

Ved netthandel med bankkort eller kredittkort vil du ofte bli bedt om å oppgi kortnummer, utløpsdato og CVV2-/CVC2-kode. Denne koden er en tallrekke på tre siffer som står på baksiden av kortet ditt.

På nyere kort står det tydelig forklart på baksiden hvilke tre tall som er "security code" eller CVV.

Når man handler på nett vil man bli spurt om kortnummer, utløpsdato og veldig ofte CVV2/CVC2-kode. CVV2/CVC2-koden er de tre siste sifrene som står i signaturfeltet på baksiden av kortet. Hvis kortet ditt ikke har denne koden, kan du ikke bruke kortet til netthandel.

På baksiden av kortet står navnet til den som eier kortet og kontonummeret som kortet er tilknyttet. I tillegg står det en dato for hvor lenge kortet er gyldig. I signaturfeltet på baksiden kan det stå en kode hvis kortet er klargjort for netthandel.

Barnet kan signere kortet, men det har ingen praktisk betydning for bruk av kortet.

Beløpsgrensen for varekjøp er 5000 kroner i løpet av 4 dager, og for minibankuttak er det 4000 kroner i løpet av 4 dager.

Det er ingen øvre grense for hvor mye penger som kan settes inn på kortet.

Ja, bankkort for barn kan brukes til kontantuttak i butikk, men det er beløpsgrense på kortet. Maksbeløpet for kontantuttak og varekjøp i butikk er 5000 kroner i løpet av 4 dager.

Hvis kortet ditt har kommet til rette og du er sikker på at ingen andre har hatt tilgang til det, kan du fjerne sperren i din mobilbank eller nettbank på oversiktssiden for kort. Er du i tvil om noen andre kan ha brukt kortet, anbefaler vi at du beholder sperren og heller bestiller deg et nytt kort.

Bankkort: Hvis du ikke har bestilt nytt kort, kan du oppheve sperren. Kortet er da umiddelbart klar til bruk igjen. Har du bestilt nytt kort, kan du ikke åpne det gamle.

Kredittkort: Du kan oppheve sperren innen 48 timer etter at du sperret det. Etter dette vil nytt kort automatisk bli sendt til deg.

Har du ikke mobilbank eller nettbank, eller kommer du deg ikke inn der, kan du ringe oss på +47 75 11 90 00. Er du i utlandet, ringer du +47 75 11 90 00.

Hvis du betaler ned alt du har lånt innen forfallsdato, koster det deg ingenting. Hvis du velger å utsette å betale hele eller deler av kredittkortregningen, blir det lagt til renter på lånet til summen er betalt ned.

Priseksempel ved utsatt betaling: Effektiv rente 23,9 %. Låner du 15.000 over 12 måneder, koster det 1.518, og du betaler totalt 16.518 kroner.

Det lønner seg alltid å betale i lokal valuta. Betaler du i norske kroner, vet du ikke hvilken valutakurs du får på betalingen.

Du kan betale inn på kredittkortet når som helst, ikke bare når du får faktura.

I mobilbanken: Velg kredittkortet ditt i oversiktsbildet. Trykk på knappen Valg og deretter Innbetaling til kredittkort.

I nettbanken: Gå til kredittkortet ditt under menypunktet Kort. Klikk på Innbetaling til kredittkort.

Kredittkortet ditt har samme kode som dine vanlige bankkort hos oss. Har du LOfavør Mastercard, er PIN-koden den du valgte da du bestilte kortet.

Hvis du ikke husker koden, finner du den under menypunktet Kort i din mobilbank eller nettbank. Velg det aktuelle kortet, klikk på Valg og deretter Vis PIN-kode.

Du kan ta ut inntil 20.000 kroner per uke, men vær oppmerksom på at minibanker har forskjellige grenser for hva du maks kan ta ut.

Pass også på at du blir belastet i lokal valuta og ikke norske kroner. Da slipper du gebyr.

Se hva som gjelder for:

Om det koster noe som helst, avhenger av om du tar ut pengene i Norge eller utlandet, og om du tar ut i lokal valuta eller ikke:

Kontantuttak i utlandet som belastes i norske kroner prises som kontantuttak i Norge, og koster med andre ord 40 kr + 1 % av beløpet. Ta derfor alltid ut i lokal valuta, så slipper du gebyr fra oss.

Med bankkort kan du ta ut 20 000 kroner i løpet av 4 dager i våre minibanker. I tillegg kan du ta ut 10 000 kroner i løpet av 4 dager i andre bankers minibanker.

Se hvor mye du kan ta ut i utlandet med bankkort

Her kan du se hva som gjelder for:

Dette gjør du selv i mobilbanken eller nettbanken under menypunktet Kort. Velg det aktuelle kortet, og trykk på Sperre kort.

Hvis du ikke får sperret kortet ditt her, kan du kontakte oss på +47 75 11 90 00. Er du i utlandet, ringer du +47 75 11 90 00.

Hvis ungdommen din ikke har bankkort for barn fra før, kan du bestille bankkort for ungdom via knappen under. Med på kjøpet følger egen sparekonto og mobilbanken Spink.

Kortet kommer i posten i løpet av 7–10 dager.

Har barnet allerede bankkort for barn, er det ikke nødvendig å bestille nytt. Kortet oppdateres til bankkort for ungdom med mulighet for netthandel når barnet fyller 13 år.

Dette gjør du selv i mobilbanken eller nettbanken under menypunktet Kort. Velg det aktuelle kortet, og deretter Regionsperre.

Det kan være flere årsaker til at kortet ditt er sperret. Kontakt oss på +47 75 11 90 00, så hjelper vi deg. Er du utenlands, ringer du +47 75 11 90 00.

PIN-koden til kortet ditt finner du under menypunktet Kort i mobilbanken eller nettbanken. Velg det aktuelle kortet, og trykk på Vise PIN.

Gjelder det PIN-kode på bankkort for barn eller bankkort for ungdom, må du kontakte banken for å få tilsendt koden.

På bankkortet er det beløpsgrense for uttak i minibank i utlandet på 15 000 kroner i løpet av 4 dager. I noen land kan disse beløpsgrensene være lavere. Ved varekjøp er den øvre grensen pengene du har på kontoen, men ikke mer enn 300 000 kroner i løpet av 4 dager.

Se hva som gjelder for:

Når du får regningen på ditt Mastercard Ung må betale minst 5 prosent av det du skylder, og uansett minimum 300 kroner.

Hvis du for eksempel skylder 10.000 kroner, må du betale minst 500 kroner. Skylder du 1.000 kroner, må du altså fortsatt betale minstebeløpet på 300 kroner.

Husk at hvis du ikke betaler hele regningen, må du betale renter på resten av beløpet.

Betaler du abonnementet med Mastercard Ung, får du 20 % rabatt (samlet inntil 500 kroner per år) på disse strømmetjenestene:

Vi anbefaler at du i alle fall betaler minstebeløpet på regningen, så slipper du å få purregebyr.

Hvis du ikke kan betale minstebeløpet, ta kontakt, så finner vi en løsning sammen.

For å få rabatt på strømmetjenester, må du betale abonnementene dine med Mastercard Ung-kortet ditt. Du får automatisk 20 % rabatt hver gang du blir belastet, inntil 500 kroner per år. Rabatten gjelder både for film, musikk, serier og podkaster.

Et vanlig bankkort kan du bruke så lenge det er penger på konto. Kredittkortet er ikke koblet til noen konto, men gir deg tilgang til en ekstra sum du kan låne. Når du trekker kortet, låner du penger, og det kan du gjøre inntil grensen er nådd. Når du har betalt ned alt eller deler av summen, kan du igjen låne opptil grensen.

Reservert beløp er penger som skal belastes kortet ditt, men som ikke er trukket ennå.

Når du bruker kortet ditt, trekkes ikke pengene med en gang. Først sjekker vi om det er dekning, og hvis det er det, blir beløpet reservert. Hvor mye du har disponibelt blir redusert med tilsvarende beløp, selv om saldoen fortsatt er uendret. Først når transaksjonen bokføres neste virkedag, blir saldo oppdatert.

Forsikringen gjelder billetter til konserter, sportsarrangement og opplevelsesparker som du har betalt med LOfavør Mastercard. Med billettforsikring kan vi dekke billettkostnaden hvis du blir forhindret fra å dra.

Billettforsikringen kan dekke inntil 5 billetter og gjelder i hele verden.

Vi sender deg automatisk et nytt kort en og en halv måned før utløpsdato, og anbefaler at du tar i bruk det nye kortet når du mottar det.

De fleste nettsteder og abonnementer som er knyttet til kortnummeret oppdateres automatisk. Ta kontakt med oss dersom du ikke ønsker at det skjer.

Ja, du kan betale fakturaer direkte fra kredittkortet.

Du kan også overføre pengene fra kredittkort til konto. Vær oppmerksom på at reiseforsikringen i kredittkortet ikke gjelder dersom du overfører penger til konto for å betale en reise.

Ja. Velg Overføre, og velg deretter kredittkortet ditt som sted du skal overføre fra.

Pengene blir tilgjengelig på valgt konto med en gang du har overført.

Merk at tjenesten koster 25 kr + 1 % av beløpet.

I Norge er grensen 100.000 kroner i løpet av 4 dager for varekjøp med bankkort for ungdom, mens i utlandet er grensen 100.000 kroner i løpet av 4 dager. Husk at enkelte kjøpesteder kan ha satt lavere grense.

Mikrokort er et kontaktløst bankkort som er på størrelse med et SIM-kort. Du kan feste det på klokkeremma eller på et armbånd, og enkelt ha med deg bankkortet overalt.

På bankkort for barn er beløpsgrensa for uttak i minibank i utlandet 4000 kroner i løpet av 4 dager. Ved

varekjøp er grensa 5000 kroner i løpet av 4 dager.

Gå inn på kortet i nett- eller mobilbanken, velg Fordeler og deretter Penger tilbake. Trykk på knappen Overfør. Du velger da hvilken konto du vil overføre til, og hvor mye av din opptjente bonus du vil overføre.

Penger tilbake gir deg 0,5 % cashback (bonus) hver gang du betaler med SpareBank 1 Mastercard, opptil 1.500 kroner per år. I tillegg får du 5 % årlig innskuddsrente på opptjent bonus. Du kan bruke din opptjente cashback til hva du vil, når du vil.

Du får 0,5 % cashback på alle varekjøp uten å tenke på hvor du handler, hvilke lojalitetsprogrammer du er en del av eller hvilke butikker som er tilknyttet hvilket bonusprogram.

Tjenesten koster 15 kroner i måneden.

Ja, du som har aktivert tjenesten Penger tilbake får bonus på all handel med SpareBank 1 Mastercard, både i Norge, utlandet og på nett. Du får tilbake maks 1.500 kroner per kalenderår.

Du får ikke cashback på betalte renter og gebyrer eller pengeoverføringer. Med pengeoverføring menes for eksempel kontantuttak, overføring fra kort til konto, regningsbetaling og vennebetaling med for eksempel Vipps.

Du kan si opp kredittkortet selv i nett- og mobilbanken hvis du ikke har utestående beløp eller penger til gode på kortet. Gå til kortet, trykk på Valg og deretter Si opp kortet. Ellers kan du ringe oss på +47 75 11 90 00, så hjelper vi deg.

Husk at du kan redusere kredittgrensa di selv i mobilbanken eller nettbanken.

Nei, du kan ikke velge konto selv. Når du slår på Penger tilbake, får du en egen konto som er knyttet til kredittkortet. Det er ingen vanlig bankkonto, men en bonuskonto med 5 % innskuddsrente. Saldoen på bonuskontoen oppdateres daglig.

Pengene du får tilbake overføres til en egen bonuskonto. Bonuskontoen er knyttet til kredittkortet, og saldoen finner du under kortet i mobil- og nettbanken. Velg Fordeler og deretter Penger tilbake.

Saldoen på bonuskontoen oppdateres daglig, og opptjente bonusrenter beregnes ved fakturering av ditt Mastercard.

Pengene kan når som helst overføres til en av dine egne kontoer.

De fleste butikker støtter nå kontaktløs betaling. Se etter betalingsterminaler med symbolet for kontaktløs betaling.

Da skal kortet ha symbolet for kontaktløs betaling på framsiden.

Kontaktløs betaling følger internasjonale standarder og strenge sikkerhetskrav. Du kan betale for beløp inntil 500 kroner per varekjøp. Ved jevne mellomrom blir du bedt om å taste PIN-koden din for å bekrefte at du er riktig eier av kortet. For beløp over 500 kroner må du alltid bruke PIN-kode, men du slipper å sette inn kortet i terminalen.

Har du betalt minst 50 % av reisens transportkostnader med ditt SpareBank 1 Mastercard, har du reiseforsikring inkludert. Forsikringen kan dekke blant annet

Du vil ha oversikt over all bruk, både av ditt eget kort og tilleggskort. Den du har gitt tilleggskort til vil kun se sin egen bruk.

Jepp! Alle fordeler du har aktivert på ditt kredittkort får også tilleggskortet, inkludert Penger tilbake og forsikringer.

Du kan bestille til den du vil, for eksempel ektefelle, samboer, familie eller venner. Vedkommende må være over 18 år.

Tilleggskort kan kun bestilles til andre personer enn deg selv.

Se Mastercard Extra hvis du ønsker et ekstra kredittkort til deg selv.

Når du får kredittkortregningen, viser den det totale beløpet du skylder. Du er likevel ikke nødt til å betale alt med en gang, men du må betale minstebeløpet. Hvis du ikke betaler hele regningen, vil det påløpe renter på resten.

Har du betalt mer enn halvparten av reisekostnadene med kredittkortet, kan du benytte kortets reiseforsikring hvis et uhell skulle oppstå. Her finner du kontaktinformasjon:

Akutt sykdom eller ulykkesskade

Mindre hendelser

NB: Har du helårs reiseforsikring hos oss? Meld skade på helårs reiseforsikring her.

Det kan ta 1–3 virkedager før innbetalingen er registrert på kredittkortet ditt.

Lån uten sikkerhet eller lån uten pant er lån hvor banken ikke tar pant i boligen din eller andre ting du eier som sikkerhet for lånet. Dette gir høyere risiko for banken, noe som er grunnen til at usikrede lån som forbrukslån og kredittkort også har høyere rente enn for eksempel boliglån og billån.

I nett- og mobilbanken kan du selv justere kredittgrensa etter behov. Gå inn på kredittkortet, trykk på Valg og deretter Endre kredittgrense. Du kan alltid redusere kredittgrensa di. Hvis du har behov for å øke den, må du fylle ut en kjapp søknad, og så sjekker vi om vi kan tilby deg økt kreditt. Kreditten blir tilgjengelig så fort søknaden er godkjent.

Utlånsforskriften begrenser hvor mye lån du kan ta opp, blant annet basert på hvor mye gjeld du har fra før. Her regnes hele kredittrammen på kortet ditt som gjeld, enten du har brukt av den eller ikke. Derfor kan det være lurt å passe på at du ikke har høyere kredittgrenser enn du trenger, særlig hvis du for eksempel planlegger å kjøpe bolig. Husk da spesielt på kredittkort du har liggende, men aldri bruker.

PS: Har du kredittkort flere steder og ikke oversikt over hvilken kredittgrense du har på de ulike kortene? Sjekk artikkelen Se alle dine kredittkort og forbrukslån i mobilbanken, så har du full oversikt på under fem minutter.

Når du bruker kredittkortet, låner du penger av banken. Din kredittgrense, eller kortets kredittramme, er det maksimale beløpet du totalt kan låne før du må betale tilbake. Når kredittrammen er «brukt opp», kan du ikke bruke kredittkortet igjen før du har betalt inn på kredittkortet.

Hver gang du betaler med kredittkortet, bruker du altså av kredittrammen. Når du betaler ned hele eller deler av gjelden, enten via kredittkortfakturaen eller ved at du betaler inn ekstra i nett- eller mobilbanken, blir summen du betaler inn igjen tilgjengelig for bruk.

Har for eksempel kortet ditt en kredittramme på 20.000 kroner, og du bruker 10.000 kroner, har du 10.000 kroner igjen av kredittrammen. Betaler du så inn 5.000 kroner, øker din tilgjengelige kreditt til 15.000 kroner.

Hvor høy kredittgrense du kan få, avhenger av ting som inntekt, betalingshistorikk og hvor mye gjeld du har fra før.

Se også:

Når du betaler med kredittkortet, låner du penger av banken, men du må ikke betale renter på dette lånet med en gang. Hver måned får du en regning fra oss på alt du har lånt og ikke har betalt tilbake ennå – altså det folk som jobber i bank kan finne på å kalle utestående balanse eller benyttet kreditt. Kredittkortregningen inkluderer med andre ord all kortbruken frem til datoen vi sender fakturaen.

Betaler du hele kredittkortregningen før den forfaller, slipper du å betale renter. Gjelden du eventuelt ikke betaler ned til forfall, og som det derfor begynner å løpe renter på, kaller vi rentebærende balanse.

Videre bruk av kredittkortet blir å betrakte som nye lån, som du ikke må betale renter på før etter forfallsdato på neste regning. Denne utestående balansen kaller vi ikke-rentebærende balanse. Samtidig påløper det jo renter på det du måtte ha igjen av kredittkortgjeld fra tidligere. Det er derfor vi skiller på rentebærende og ikke-rentebærende balanse. Begge deler går av kredittrammen på kortet, men det er altså bare den rentebærende balansen du betaler renter på.

Se også:

Det kan være flere årsaker til dette. Ta kontakt med Kundesenteret på +47 75 11 90 00 for hjelp.

Den som disponerer kontoen må bestille kortet selv, men først må du som eier kontoen åpne for det.

I mobil- eller nettbanken går du til Kort og valget Gå til kontodeling. Finn kontoen du ønsker disponenten skal bestille kort på, og huk av for «Kan bestille bankkort». Når dette er på plass, kan den som disponerer kontoen selv bestille kort ved å følge denne linken:

Alle bankkort og kredittkort fra SpareBank 1 kan legges til i Google Pay.

SpareBank 1s vurdering er at Google Pay er trygt å bruke.

Ved betaling må du regelmessig bekrefte med fingeravtrykk, ansiktsgjenkjenning eller pin-kode. I tillegg, fordi kortnummeret ditt er erstattet av et såkalt token, gjennomføres betalingen uten at kortnummer, utløpsdato og CVV2-kode blir delt.

Ja. Når du installerer og tar i bruk Google Pay, aksepterer du Googles brukervilkår. Du samtykker da også til å dele transaksjonsdata med Google for betalinger som er utført med Google Pay.

Dersom du ikke ønsker dette, må du fjerne betalingskortene du har lagt inn i Google Pay.

For å bruke Google Pay trenger enheten NFC-støtte (støtte for kontaktløs betaling) og versjon 5.0 eller høyere av operativsystemet Android.

Du kan ogå bruke klokke som støtter Google Pay.

Det kan være ulike grunner til at du ikke får betalt med Google Pay. Prøv følgende:

Hvis du har en ukjent betaling eller transaksjon med Google Pay, kan du opprette en reklamasjonssak.

Hvis du har mistet mobiltelefonen din, anbefaler vi deg å kontakte kundeservice slik at vi kan sperre det digitale kortet knyttet til Google Pay. Du vil fortsatt kunne bruke det fysiske kortet som vanlig.

Ta kontakt med oss på +47 75 11 90 00, eller +47 75 11 90 00 hvis du er i utlandet.

Alle kort som er tilknyttet kontoen fører til mikrosparing.

Det er viktig at du sperrer kortet så snart som mulig dersom kortet er på avveie.

Du kan også ringe oss på +47 75 11 90 00.

Dersom du trenger penger, kan du kontakte vår partner Nets på telefonnummer 815 00 500, tastevalg 1. Nødkontanter kan du som regel få i løpet av 24 timer.

Ta kontakt med banken eller Kundesenteret så skal vi hjelpe deg. Ring kundesenteret på telefon +47 75 11 90 00 eller +47 75 11 90 00 fra utlandet

Du kan bestille nytt kort i din mobilbank eller nettbank. Velg Kort og deretter Erstatte ødelagt kort. Prisen for å erstatte ødelagt eller mistet kort er 100 kroner. Du vil få kortet i posten etter ca. en uke.

Har du ikke mobilbank eller nettbank, eller kommer du deg ikke inn der, kan du kontakte oss på +47 75 11 90 00. Er du i utlandet, ringer du +47 75 11 90 00.

I juli 2024 kom Apple til enighet med EU om å åpne for andre digitale lommebøker på iPhone, noe som er veldig gode nyheter. Det sikrer en rettferdig konkurranse og kundens frihet til å velge.

SpareBank 1 har inngått en avtale med Apple, og jobber for at Apple Pay skal bli tilgjengelig for kundene våre i løpet av første halvår i 2025. Dermed vil kundene våre få flere betalingsmuligheter.

Vi kan frem til da tilby å tæppe med Vipps! Du aktiverer tjenesten i Vipps-appen, og kobler opp bankkortet ditt.

Du kan legge til dine bankkort og kredittkort fra SpareBank 1 i Samsung Wallet og betale med Samsung Pay.

Hvis du har en ukjent betaling eller transaksjon med Samsung Pay, kan du opprette en reklamasjonssak.

Samsung Pay lagrer dine 10 siste kjøp på mobilen, men lagrer ikke transaksjonsdata utover dette.

SpareBank 1 sin vurdering er at Samsung Pay er trygt å bruke. Når du betaler må enheten regelmessig låses opp med fingeravtrykk, ansiksgjennkjenning eller pin-kode. Kortnummeret ditt er erstattet av en såkalt token, noe som gjør at betalingen gjennomføres uten at kortnummer, utløpsdato og CVV2-kode blir delt.

Det kan være ulike grunner til at du ikke får betalt med Samsung Pay. Vi har følgende tips du kan prøve.

Vi anbefaler at du sikrer din mobil/nettbrett med kode, da vil sannsynligheten for misbruk begrenses.

Hvis du har mistet mobilen din anbefaler vi deg å kontakte kundeservice slik at vi kan sperre det digitale kortet knyttet til Samsung Pay. Du vil fortsatt kunne bruke det fysiske kortet som vanlig.

Ta kontakt med oss på +47 75 11 90 00 eller +47 75 11 90 00 hvis du er i utlandet.

For å bruke Samsung Pay trenger du en Samsung mobil eller klokke med støtte for NFC betaling. Du må ha Samsung Wallet installert og et kreditt- eller debetkort lagt inn i Samsung Pay.

For at nettsidene skal fungere, må vi bruke tekniske informasjonskapsler. Denne kan derfor ikke slås av

Kryss av hvis du vil slippe å gjøre de samme valgene hver gang du er på nettsidene våre. Funksjonelle informasjonskapsler lagrer opplysninger om din bruk av nettsidene og hvilke innstillinger du har gjort, slik at du kan få funksjonalitet tilpasset deg

Kryss av hvis du vil at nettsidene våre skal bli bedre og enklere å bruke. Informasjonskapslene lagrer statistikk, og brukes for å analysere hva du gjør på nettsidene. Denne informasjonen hjelper oss til å forstå hvordan nettsidene blir brukt, noe som gjør at vi kan forbedre oss

Kryss av hvis du vil ha innhold som er tilpasset deg. Informasjonskapslene samler informasjon om ditt bruksmønster og dine interesser. Dette gjør at vi kan gi deg mer relevant og tilpasset markedsføring, også gjennom våre samarbeidspartnere, på for eksempel nettsider, annonser og i sosiale medier